Негатив с продолжением: рынки тонут в деньгах и нефти

Ключевые темы, в которых политическая суета все-таки дала результат:

- Нефть

Компромисс между ОПЕК, Саудовской Аравией, Россией, США и толпой второстепенных игроков выглядит странным, но единственным спасением. Коммюнике министров энергетики стран G20 не содержит жестких квот, соглашение будет действовать до конца 2022 года, но подлежит пересмотру в декабре 2021 года.

Фактически серьезной жертвой сделки выглядит только РФ. Альянс ОПЕК+ сократит добычу на 9.7 млн б/д, Ирак − чуть больше 1 млн. б/д, вклад США, Бразилии и Канады составит еще 3.7 млн. б/д − по мере естественного падения добычи в этих странах. Мексике удалось одержать победу в жестком споре с саудитами − она сократит добычу нефти всего на 0.1 млн. б/д. Сопротивление Мехико сломал Трамп, который пообещал добавить в план сокращения добычи США еще и 250 тыс. «мексиканских» баррелей.

Достаточно ли «выключения» этих объемов для стабилизации рынка − ситуацию будем изучать не раньше, чем через 2-3 месяца после снятия карантина в ключевых странах. А пока спрос на нефтехранилища достиг критического уровня. В ключевом хабе Ближнего Востока − терминале в Фуджейре (ОАЭ) – отклоняют запросы на хранение сырой нефти и нефтепродуктов. От Сингапура до Кушинга мощности резервуаров полностью исчерпаны и реального решения этой проблемы пока нет.

Экспансия арабской нефти на европейском рынке не прекращается. Суверенный фонд Саудовской Аравии приобрел акции европейских нефтяных компаний на $1 млрд., в составе пакета – акции Total, Shell, Eni и Equinor ASA. Следующая покупка запланирована на июль.

- США

Публикацию протокола ФРС рынки проигнорировали. Документ уже неактуален – обычный перечень неприятностей, после которых члены ФРС экстренно решили снизить ставки до нуля и запустить программу QE в размере $750 млрд. Политика ФРС полностью адаптировалась к политике Трампа, огромные монетарные и фискальные стимулы продолжают тянут доллар на дно. Выступление Пауэлла подтверждает, что ФРС согласна с неблагоприятным сценарием, согласно которому экономика США уже вступила в рецессию и восстановление в текущем году даже не начнется. Баланс ФРС продолжает расти.

На текущий момент эта территория − лидер по количеству заболевших коронавирусом, число умерших растет; говорят, что Мексика начала сама достраивать стену на границе с США. Страна живет в режиме стихийного бедствия, но фондовые индексы растут вмести с количеством зараженных. ФРС утопила финансовые рынки в «пустых» долларах и… вернула свой авторитет. Если бы не колоссальные потоки дешевой ликвидности, S&P500 вряд ли бы показала такое сильное ралли. И напомним: несмотря на отсутствие вакцины от вируса, Трамп мечтает всех вернуть в работу как можно раньше.

- Европа

Еврогруппа договорилась об экстренных мерах по регулированию долгового кризиса, однако долгосрочные перспективы остаются туманными. Прорыв в переговорах стал возможен после того, как правительство Нидерландов отказалось от своих требований строгих условий предоставления кредитов. Объем экстренной помощи, которая должна будет помочь ЕС пережить шок от пандемии коронавируса, пока оценивается в €500 млрд.

Министры финансов также договорились о создании временного целевого фонда восстановления после карантина, хотя структура и контроль еще не обсуждаются. Решение о запуске фонда и источниках его финансирования будет приниматься лидерами Еврозоны, пока позиции южных и северных стран кардинально расходятся.

На текущем этапе все стороны остались довольны результатом, хотя драка за выпуск евробондов продолжается. Протокол заседания ЕЦБ указал на очередные проблемы в теме лимитов на выкуп активов одного эмитента. В отличие от Драги, Лагард не умеет долго держать оборону, так что конфликт будет только усиливаться; это будет стабильным негативом для евро.

Сегодня на основных площадках выходной.

Онлайн-Макрон в своем обращении к нации должен продлить карантин. Виртуальная сессия Всемирного банка и МВФ, как и Бежевая книга ФРС могут добавить мрачных красок в общий фон. Ждем комментарии и доклад МВФ о финансовой стабильности и перспективах развития экономики. Лагард примет участие в видеоконференциях минфинов и глав центробанков стран G7 и G20, но публичных заявлений ждать не стоит.

Выступлений членов ФРС не запланировано, но Пауэлл может «порадовать» в любой момент. В четверг вечером ФРС огласит новый график покупок ГКО США, что может оказать сильное влияние на рынки в случае, если ежедневный объем покупок будет снова уменьшен.

Важная статистика начнет поступать в среду – данные по розничным продажам, промышленному производству и строительству в США. По Еврозоне стоит обратить внимание на инфляцию цен потребителей за март.

Премьер-министр Джонсон вернулся к работе, но правительство Британии продолжает сопротивляться идее пролонгации переходного периода Brexit, так что позитива для фунта все также нет. Moody’s Investors Service обещает опубликовать свежий рейтинг Великобритании.

Пока из Пекина идут только косвенные данные о восстановлении экономики, которым уж точно не стоит доверять. Китай порадует нас своим торговым балансом завтра и данными по ВВП − в пятницу; оба релиза окажут влияние на общий аппетит к риску. ОПЕК и МЭА публикует обзор по рынку нефти – есть смысл изучить и сравнить прогнозы по спросу и и объему производства.

Технический анализ EUR/USD

Технический анализ USD/JPY

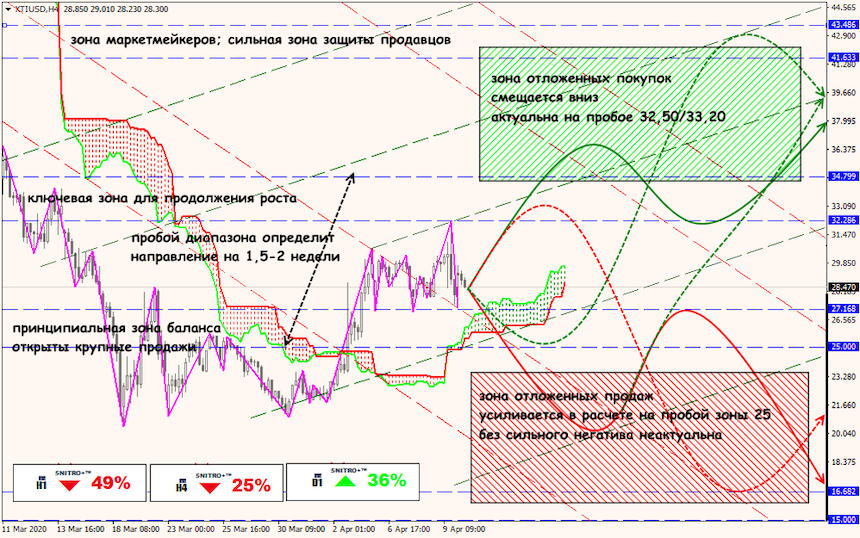

Технический анализ XTI/USD