Снимите маски: вирус – не главное!

Риск второй волны пандемии и эскалация торгового конфликта США-Китай вернули интерес инвесторов к доллару. Как только S&P500 решительно пошел вниз, валюты лишились мощной поддержки и вспомнили о своих проблемах. Итак …

- Китай

Азия постепенно становится полем предвыборной битвы для США; Майк Помпео подтвердил, что страна продолжит препятствовать экспорту американских технологий для Huawei. Но заявление Трампа, что полный разрыв отношений с Китаем принесет Америке $500 млрд. экономии, так же, как и запрет федеральному пенсионному фонду США инвестировать деньги в китайские акции можно расценить только как проявление весеннего авитаминоза. Пекин уже не тот, что в начале 2020 года, и готов достаточно агрессивно защищать национальные интересы. Китай давно применяет эффективную тактику Пауэлла – не реагирует на гнев твитт-Трампа, но все чаще использует вместо дипломатии реальные угрозы. И отказ от поставок свинины из Австралии – отличный пример китайского экономического шантажа.

Более того, Китай размышляет о пересмотре торгового соглашения «первой фазы» с США, а за текущие санкции США расплачиваться будут Boeing, Qualcomm, Cisco и Apple.

- Европа

Еврокомиссия обещает показать программу фонда восстановления экономики проблемных стран Еврозоны после пандемии. Анонс уже переносили на две недели, но вероятно, что основные показатели все-таки будут озвучены завтра на саммите министров финансов стран Еврозоны. В ожидания инвесторов заложена сумма в €1 трлн., но не менее важным фактором считается соотношение кредитов и грантов (идеальный вариант – 50/50). Европарламент в пятницу принял резолюцию, в которой указал, что приоритетом должны стать именно гранты, а общий размер программы помощи должен быть на уровне €2 трлн. Эта сумма должна быть обеспечена реальными деньгами, хотя Германия, Голландия и Австрия хотели бы ограничиться кредитованием без особых затрат.

Увеличение суммы фонда приведет к росту аппетита к риску, уменьшение – к сильному негативу по евро. Любой инсайд приведет к сильной реакции европейских активов, особенно на долговом и валютном рынках.

- ФРС

Маловероятно, чтобы публикация протокола прошлого заседания вызвала сильную реакцию, но текст протокола все-таки рекомендуем прочесть. Риторика Пауэлла на прошлой неделе была довольно мрачной, фондовый рынок снизился на призывах к Конгрессу не скупиться в отношении новых фискальных стимулов.

Трамп заявил, что ожидает рост экономики США в 3 квартале на фоне сильного доллара, так как «сильный доллар —это прекрасно». Очевидно, что президент просто озадачен ростом расходов и хочет получать дешевые займы под гарантии ФРС. Увы, отрицательные ставки приведут к оттоку капитала из США и падению доллара: когда-то, еще при Драги аукционы ЕЦБ по немецким бумагам с отрицательной доходностью провалились, хотя госдолг Германии несравним с вертикально растущим госдолгом США.

ФРС продолжает сокращение покупок ГКО США, спрос на доллар падает. Несмотря на явный отказ Пауэлла от отрицательных ставок, такой прецедент вполне возможен в случае победы Трампа в ноябре.

- Великобритания

Очередной раунд переговоров по торговому соглашению ЕС-Британия закончился провалом. Барнье заявил, что Лондон относится к переговорам несерьезно и неадекватно оценивает последствия отказа от Таможенного союза и единого рынка ЕС с 1 января 2021 года. В ответ Джонсон обвинил ЕС в новых нелогичных требованиях, нарушающих суверенитет Британии.

Остался всего один сеанс переговоров, после которого правительство Джонсона примет решение о подготовке к выходу из ЕС без соглашения. Аналитики считают, что экономика Британии переживет пандемию гораздо хуже стран ЕС, так как слишком зависит от сектора услуг. Так что пока нет прогресса в торговых переговорах – спекулянты будут продавать фунт на любой попытке роста.

На текущей неделе сильной статистики нет, но стоит обратить внимание на данные по рынку жилья и строительной отрасли США, а также индекс Германии ZEW, инфляцию цен потребителей и PMI промышленности и услуг Еврозоны. Отчет по рынку труда Британии выйдет завтра, также обращаем внимание на инфляционный отчет, розничные продажи, PMI промышленности и услуг.

Опубликованные фрагменты сегодняшнего утреннего интервью Пауэлла подтверждают намерения ФРС сохранить текущую политику до конца 2021 года. Завтра глава ФРС вместе с минфином Мнучиным отчитается перед банковским комитетом Сената о выполнении программ помощи пострадавшим от коронавируса. В четверг Пауэлл поделится своими соображениями по влиянию пандемии и ему только можно пожелать либо быть менее мрачным в отношении перспектив, либо выдать новую информацию в теме монетарных стимулов.

ЕЦБ в среду проведет стандартное заседание, основной темой которого будет отчетность Бундесбанка в ответ на решение Конституционного суда Германии. Протокол будет опубликован в пятницу, так как в четверг у ЕЦБ выходной день, но ничего скандального в этом документе не ожидается.

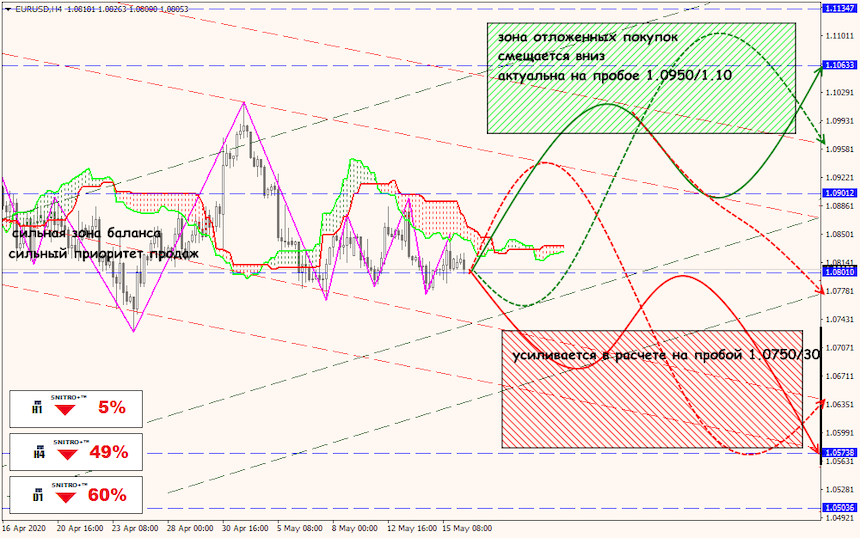

Технический анализ EUR/USD

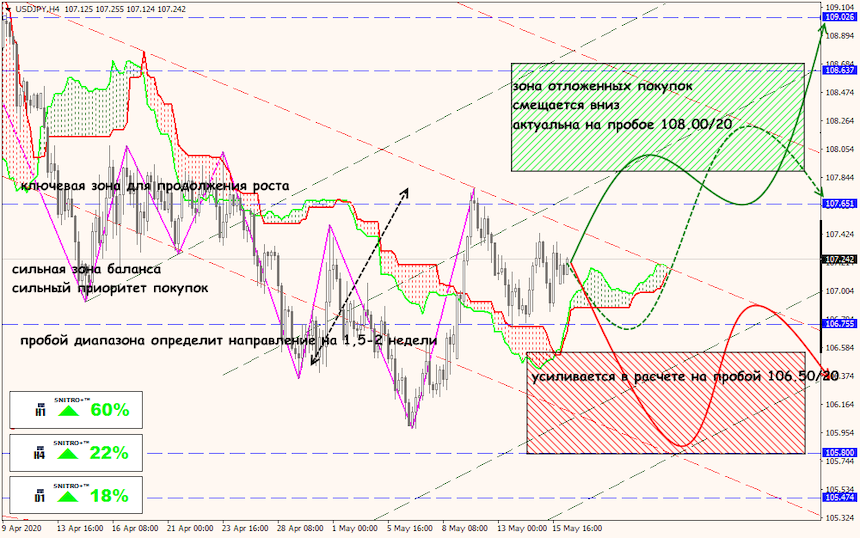

Технический анализ USD/JPY

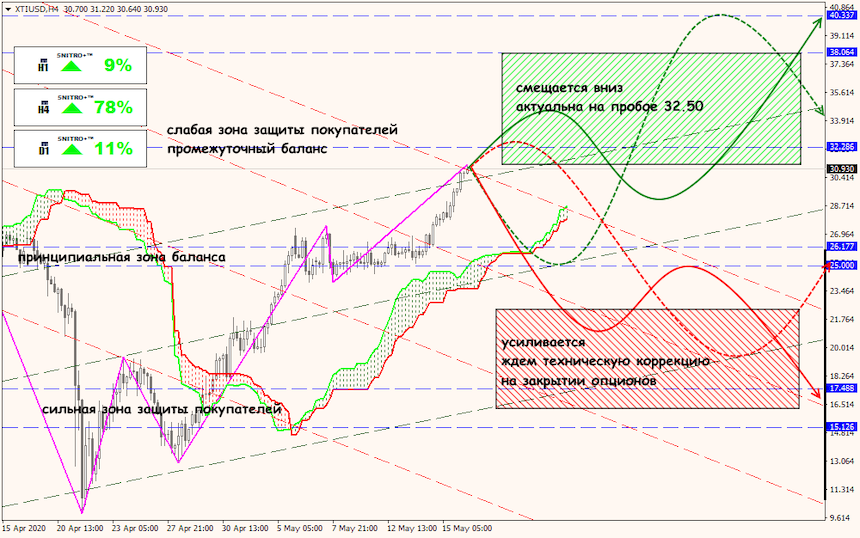

Технический анализ XTI/USD